賃料が上がる今、不動産投資はありか?

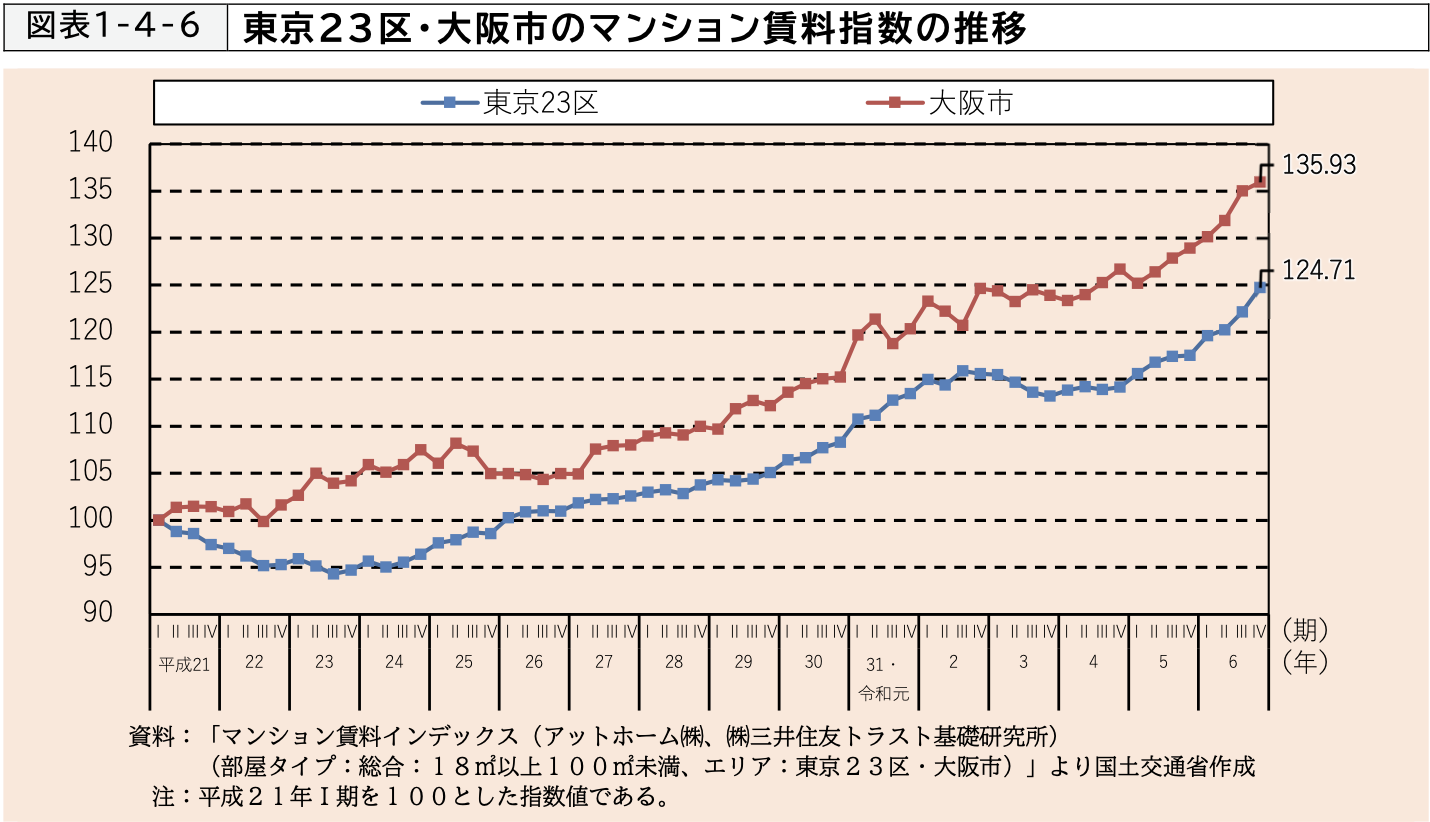

近年、首都圏の賃料がじわじわと上昇していることをご存じでしょうか?

都心部を中心に、賃貸住宅の賃料は上昇傾向にあり、「これは不動産投資のチャンスでは?」と考える方も少なくありません。

とくに、相続対策の一環として不動産投資を検討している方にとっては、家賃収入の増加は魅力的な要素に映ることでしょう。

しかし、「家賃が上がっている=投資の好機」と素直に受け取ってしまうのは、少し短絡的かもしれません。

このコラムでは、首都圏の賃料上昇が不動産投資に与える影響と、相続対策として本当に「ありなのか」どうかを、多角的に解説していきます。

首都圏で賃料が上昇している背景とは?

首都圏の賃料が上昇している理由は、複数の要因が重なって起きています。

⚫︎ インフレと建築コストの上昇

物価上昇を背景に、新築物件の建築コストが上がっていて、分譲・賃貸ともに価格が上昇傾向にあります。

⚫︎ 新築供給の鈍化

建築資材や人件費の高騰で、新築物件の供給数が抑えられていることから、中古物件の需要が増えています。

⚫︎ 都心回帰

リモートワークからオフィス出社へと回帰する流れの中で、都心に居住するニーズが増えています。

特に目立つのが、東京23区内のワンルームタイプの需要増です。

単身者や共働き世帯を中心に「家賃が高くても利便性重視」という傾向が続いていて、東京カンテイが公表した2025年6月の首都圏の分譲マンション賃料は1㎡あたり3,839円で、約20年前の調査開始以来の最高値を更新しました。

「表面利回り」に惑わされない

「賃料が上がってるから、利回りも良くなっているに違いない」と思うのは短絡的です。

まず、「表面利回り」と「実質利回り」について理解することが大切です。

利回りは不動産投資の収益性を評価する指標となります。

「表面利回り」は、年間の賃料収入を物件価格で単純に割ったもので、収益性を大まかに把握することはできます。

比較しやすいので、不動産投資の広告などで主に使われます。

一方、「実質利回り」は、年間の賃料収入から固定資産税や管理費・修繕費などの経費を差し引いたうえで、物件価格で割って計算します。

つまり、より収益性の実態を反映しているので、不動産投資の現実的な収益性を評価するには、「実質利回り」で判断します。

たとえば、月額賃料が10万円、物件価格が2,000万円、管理費や税金などの諸経費が月2万円だとすると、

⚫︎ 表面利回り:10万円×12ヵ月÷2,000万円×100=6%

⚫︎ 実質利回り:(10万円-2万円)×12ヵ月÷2,000万円×100=4.8%

さらに、利回りとは別に、空室リスク、原状回復費用、設備交換コストなどもかかります。

これらを考慮すると、実際の収益はさらに割り引いて考える必要があります。

「表面利回り」がよくなっている一方で、諸費用も増加していることは十分考えられるので、「実質利回り」や実際の収益が本当によくなっているかどうかは、しっかり見極めなければなりません。

相続対策の視点から考えるチェックポイント

続いて、不動産投資を相続対策の視点から考える際のポイントです。

前向きに検討できるケース:

⚫︎ 継続的な賃料収入が見込めるエリア・物件か

⚫︎ 相続税評価額よりも実勢価格が高い「評価差益」があるか

⚫︎ 子世代が物件を引き継いで、賃貸経営を管理・継続する意向があるか

⚫︎ 相続後も売却・管理をしやすい物件か

慎重になるべきケース:

⚫︎ 利回りや「節税メリット」だけに注目している

⚫︎ 都心のタワマンなど高額な物件を相続税評価額の圧縮だけを目的に購入する

⚫︎ 収益性の裏付けが乏しく、空室リスクや経費負担が重い

⚫︎ 管理の負担が大きく、相続後に家族が困る可能性が高い

「相続対策で見る不動産投資のチェックポイント」

| 項目 | 確認ポイント |

|---|---|

| 立地 | 駅近かつ生活圏の利便性が高いか |

| 物件の状態 | 的確な修繕歴あり・管理状態が良好か |

| 実質利回り | 管理費・修繕費・空室率を考慮しても黒字か |

| 相続後の運用 | 子世代が引き継いで管理・売却しやすいか |

| 税務面の確認 | 相続税評価額と実勢価格の差は十分か |

このチェック表で「✕」が3つ以上つく場合は、その不動産投資について一度立ち止まって見直すことをおすすめします。

→関連コラム「『不動産小口化商品』の相続リスク」

まとめ:今こそ、冷静な判断を

たしかに、賃料が上がっている今は、一見チャンスに見えるかもしれません。

しかし、不動産投資は「表の数字」だけでは判断できません。とくに相続対策としての不動産購入は「未来の家族にどう残すか」を考える投資です。

その視点を忘れずに、じっくりと戦略的に選ぶことが、結果として適切な選択につながるのです。