「残価設定型」住宅ローンと相続の課題

〜月々の返済は楽。でも「その家」、誰がどう引き継ぐ〜

「月々の返済を抑えられるなら、そのほうがいい」

そう考える人は多いはず。そんな中、「残価設定型」住宅ローンが注目を集めています。

住宅価格の高騰が続き、これまでのような住宅ローンではマイホーム取得が難しくなってきました。50年ローンなど返済期間を延ばす工夫もありますが、退職後まで返済が続くことに不安を感じる人も少なくありません。

こうした状況を背景に、国土交通省は「残価設定型」と呼ばれる新しい住宅ローンの普及の後押しを始めようとしています。「残価設定型」住宅ローンとは、将来の住宅の売却価格をあらかじめ「残価」として想定し、「残価」を活用する形で、当面の返済負担を軽くしたり、将来の負担を軽くしたりする仕組みです。

一見すると、いまの家計や将来の生活にやさしい制度に見えます。

しかし、この住宅ローンは、将来、住宅を「どうするのか」という判断が前提となるローンでもあります。借り入れの時点では意識しにくいものの、将来の相続の際に残された家族が難しい判断を迫られる可能性がある点に注意が必要です。

このコラム記事では、国が制度を後押しする背景を整理したうえで、「残価設定型」住宅ローンの2つのタイプの特徴と注意点、そして相続の場面で何が起きるのかを不動産と相続の実務の視点から考えていきます。

国が後押しする理由

国が残価設定型住宅ローンの普及を後押しし始めた背景には、住宅取得を取り巻く環境の大きな変化があります。

住宅価格の高騰により、住宅ローンの借入額は年々増えています。

住宅生産団体連合会の調査によると、住宅取得時の平均借入額は、2000年度の約2,600万円から、2024年度には約6,300万円と、20年余りで2.4倍に膨らみました。また、年収に対する借入額の比率も、約2.9倍から5.6倍へと大きく上昇しています。

→出所:住宅生産団体連合会「戸建注文住宅の顧客実態調査(2024年度)」

こうした状況の中、従来型の住宅ローンでは「月々の返済負担を抑える」こと自体が難しくなってきました。50年ローンといった超長期ローンも登場していますが、退職後まで返済が続くことに不安を感じる人も少なくありません。

そこで国が目を向けたのが、将来の売却を前提に、当面の返済負担を軽くする「残価設定型」住宅ローンです。

国土交通省は、住宅金融支援機構が金融機関向けの保険を提供し、将来、住宅を売却した際に回収額が残価を下回った場合でも、金融機関の損失を補償できる仕組みを整えようとしています。2025年度の補正予算にも組み込まれました。

→資料:国土交通省「令和7年度 補正予算の概要」

これは、「住宅価格が高騰する中でも、若い世代がマイホームを取得しやすくする」「高齢期の返済負担を軽くし、住み慣れた家を手放さずに済むようにする」といった政策的な狙いによるものです。

制度として見ると、残価設定型住宅ローンは現実的な解決策の一つに見えます。しかし一方で、金利が上昇すれば、残価を含めた借入総額に対する利息負担は増え、想定していた「負担の軽さ」が成り立たなくなる可能性もあり注意が必要です。

残価設定型住宅ローンは、前提条件を正しく理解した上で使うことが不可欠な制度だと言えるでしょう。そして、この「前提条件」が大きな課題となるのが、相続が発生した場面です。

残価設定型住宅ローンの2つのタイプ

「残価設定型住宅ローン」には、仕組みの異なる2つのタイプが存在します。仕組みに違いはありますが、将来的に住宅の扱いについて家族が判断する必要がある点は共通しています。

タイプ① 「残クレ」型

自動車ローンや携帯電話の契約などで知られる「残価設定型クレジット(残クレ)」に近い仕組みです。最初から残価を差し引くタイプです。

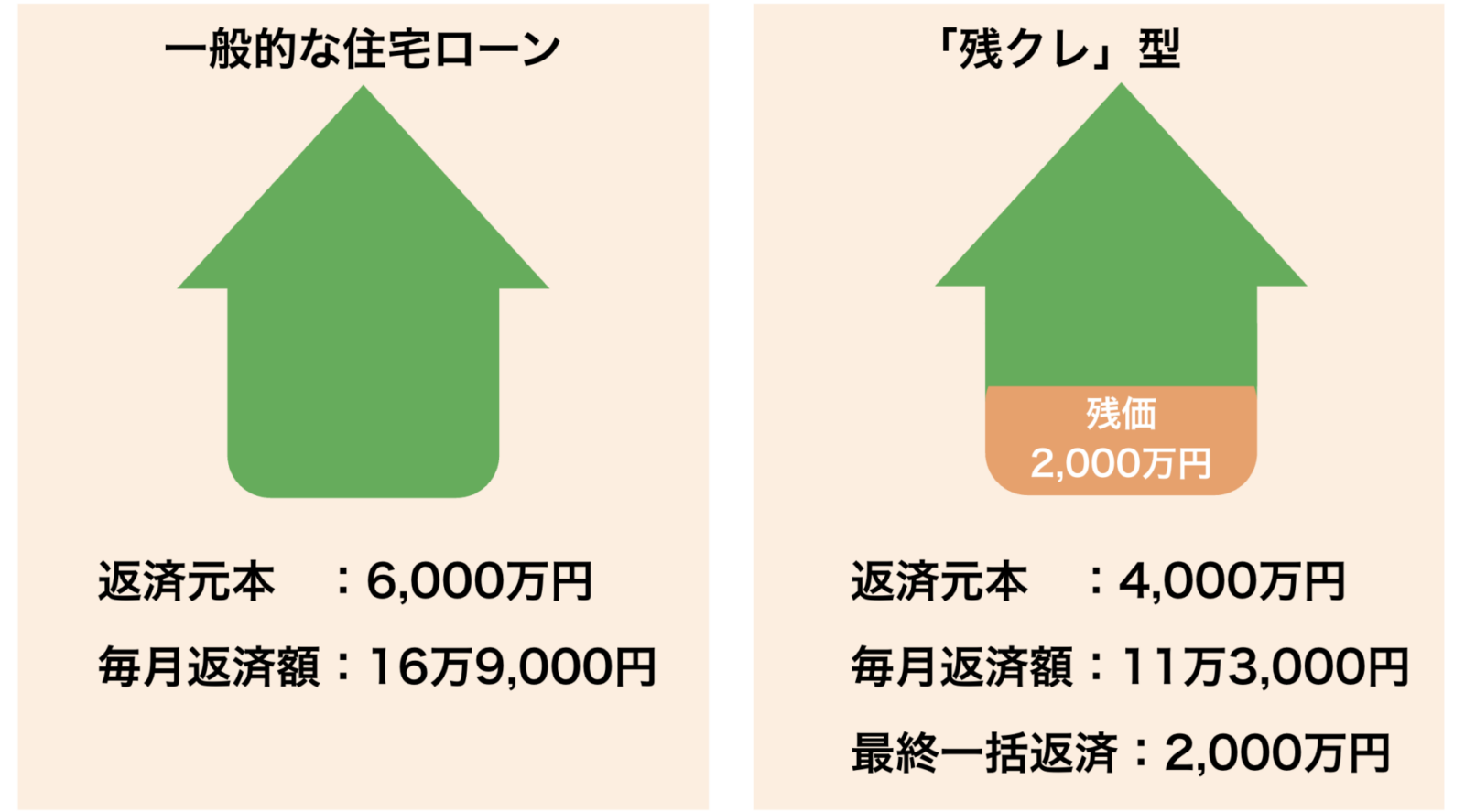

たとえば、6,000万円の借入をする場合(35年・金利1%とする)、一般的な住宅ローンだと月々の返済額は、16万9,000円となります。一方、残価設定型で残価を2,000万円とした場合は、4,000万円の返済をしていくことになるので、月々の返済額は11万3,000円となり、56,000円も負担が軽くなります。

特徴

- 住宅価格から、あらかじめ将来の売却想定額(残価)を設定

- 借入時点で、残価を除いた金額のみを返済

- 残価部分は、将来の売却・一括返済・借り換え、などで処理する前提となる

メリット

- 毎月の返済額が、最初から大きく抑えられる

- 住宅価格が高騰する中でも、「手が届きやすくなる」効果が分かりやすい

注意点

- このタイプを取り扱っている金融機関は、現時点では非常に少ない

- 残価を含めて利息の対象となるため、利息の負担が大きい

- 相続時に課題となる

国が支援を進めようとしているのが、このタイプです。これまでは、数十年先にもなる売却時の価格を予想して残価を決めることが難しく、あまり利用されることはありませんでした。これからは将来の売却価格が残価を下回っても、国の支援を受けて住宅金融支援機構が残価を保証する保険を提供することで、利用を促そうとしています。

参考リンク:「SBI新生銀行 住宅ローン パワーセレクト」

タイプ② 「通常ローン+リバースモーゲージ」型

もうひとつは、当初は通常の住宅ローンと同じで、残高が設定した残価になったあとは、「リバースモーゲージ」に借り換えられる権利がついたタイプです。また、ローンの残高で買い取ってもらうこともできます。

リバースモーゲージに借り換えたあとは、月々の返済額を軽減することが可能となっています。ただし、リバースモーゲージなので、原則として、亡くなった際に住宅を売却して完済することになります。

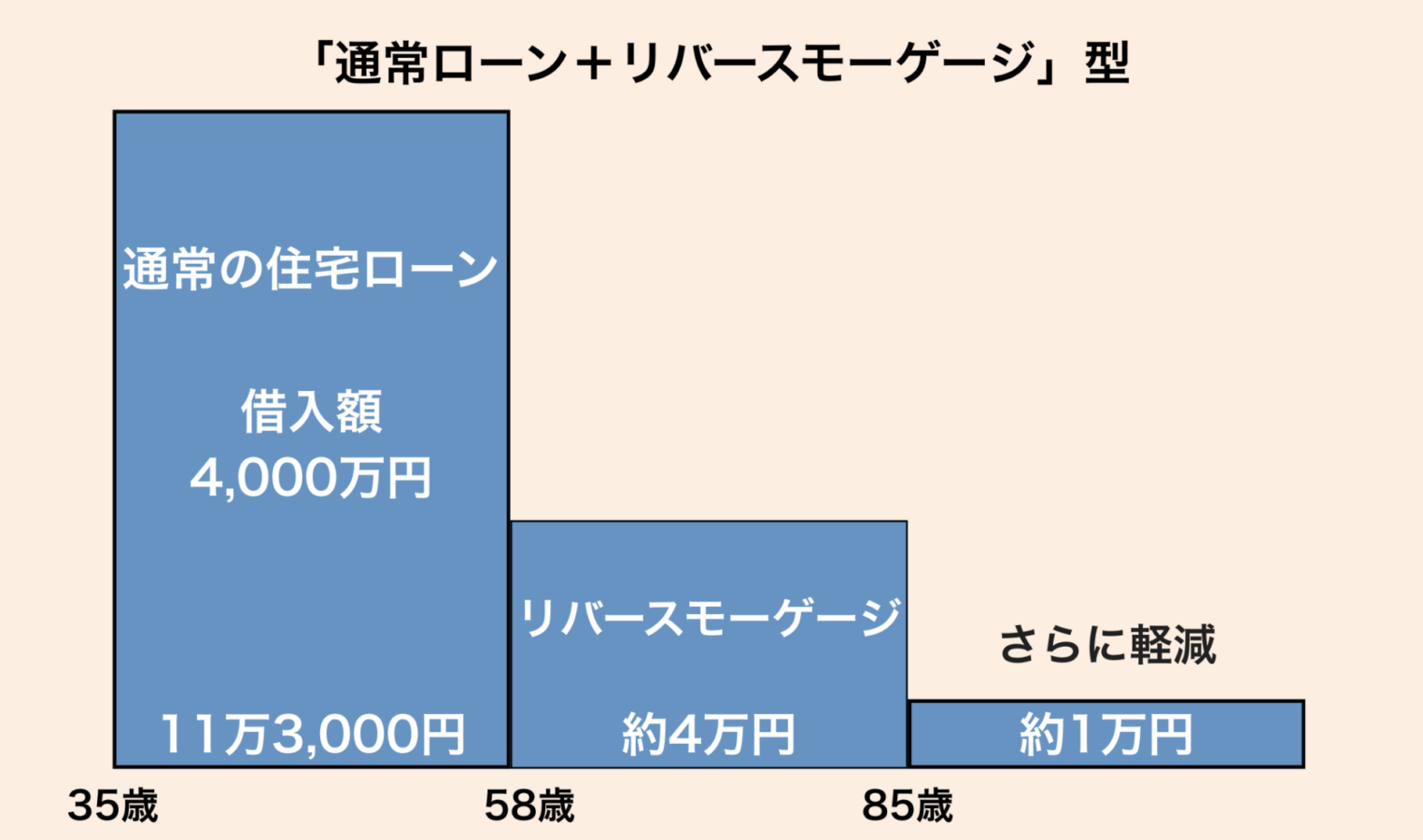

たとえば、4,000万円の住宅ローン(35年、金利1%とする)の場合、当初は通常どおり毎月11万3,000円の支払いを続けます。残高が設定した残価になったあとに(借り入れから20〜25年後)、リバースモーゲージに転換すると、月々の支払いが4万円程度になり、さらに借り入れから50年後からは利息分(約1万円)の支払いだけですむようになります。

定年前後、さらに高齢期での返済の負担を抑えつつ、住宅に住み続けることができます。

この仕組みを支えているのが、「一般社団法人 移住・住みかえ支援機構(JTI)」です。JTIが住宅の将来価値を査定し、残価を保証します。また、JTIが認定した長期優良住宅が対象となります。

参考リンク:ダイワハウス「残価設定型住宅ローン」、移住・住みかえ支援機構(JTI)「残価保証と残価設定型住宅ローンについて」

特徴

- 借入当初は、通常の住宅ローンと同じ

- あらかじめ将来の「残価」を設定する(20〜25年後に到達)

- 残高が設定した残価に到達したあと、リバースモーゲージに転換可

メリット

- 残価に到達する定年前後から支払いを抑えられる

- 高齢期での支払いを抑えつつ、住み続けられる

- 残価保証があるので売却もしやすい

注意点

- JTIが認定した長期優良住宅が対象

- 元本がなかなか減らないため、総返済額が増える場合がある

- 相続時に課題となる

相続への影響

残価設定型住宅ローンの2つのタイプは仕組みこそ異なりますが、どちらのタイプも相続の場面では、大きな課題に直面します。住宅を「どうするか」の判断が、本人ではなく、相続人に委ねられてしまうからです。

「売却するのか」「住み続けるのか」「残ったローンをどう処理するのか」

こうした判断を残された家族がすることになるのです。

相続人に求められる3つの判断

相続が発生すると、残価設定型住宅ローンを利用した住宅について、主に次の3つの判断が必要になります。

①住宅をどうするか

まず問われるのは、住宅を「売却するのか」、「保有するのかと」いう判断です。

長年住み慣れた実家であれば、感情的な整理がつかず、判断が遅れるケースも少なくありません。しかし、維持費や固定資産税、管理負担などの現実的な問題も避けて通れません。

② 残債をどう処理するか

残価設定型住宅ローンでは、相続発生時に、リバースモーゲージとしてのローンが残っていることが一般的です。この場合、原則は売却してローンを清算することになります。

ただ、その他の形でローンが残っている場合には、相続人が新たに借り換える、一括返済する、売却して清算するなどの判断が必要となります。相続人の資金力によって、選択肢が大きく左右されることになります。

③ 家族間でどう合意するか

相続人が複数いる場合、住宅の扱いをめぐって意見が分かれることもあります。

「売りたい」「残したい」「お金は出せない」

それぞれの事情が衝突し、話し合いが長期化するケースも珍しくありません。結果として、相続トラブルに発展することもあります。

家族間でどう合意するかという判断が必要となります。

残価設定型ローンは「決断を先送りする仕組み」

残価設定型住宅ローンは、返済での負担を軽くする一方で、将来の決断を先送りする仕組みとも言えます。本人にとっては合理的な選択であっても、その「負担」が相続人に引き継がれる可能性があるのです。

「返済が楽だから」という理由だけで選ぶと、将来、残される家族に重い判断を残してしまうことがあります。

生前にしておくべき3つの準備

こうした負担を家族に残さないためには、生前の備えが欠かせません。残価設定型住宅ローンを利用している場合、特に次の3点を意識しておくことが重要です。

① ローン内容を共有する

契約内容、残債額、残価などを、家族と共有しておきましょう。「知らなかった」という状態が、相続時の混乱を招きます。

② 出口戦略を考える

将来的に、「売却するのか」「誰かが住み続けるのか」といった方向性を、決めておくことが大切です。方針があるだけでも、相続人の負担は大きく軽減されます。

③ 定期的に見直す

不動産価格や市況、家族の状況は、時間とともに変化します。一度決めた方針でも、定期的に見直すことで、現実に合った判断が可能になります。

まとめ

残価設定型住宅ローンは、住宅価格が高騰する時代に、月々の負担を抑えながら住宅を取得できる有効な手段です。国が制度として後押ししていることもあり、今後さらに利用が広がる可能性は高いでしょう。

しかし、その一方で、相続時には、家族が難しい判断を迫られる仕組みでもあります。

大切なのは、目先の負担軽減だけでなく、将来の出口まで考えることです。早めに整理し、備えておくことが、家族への何よりの思いやりになります。

<関連コラム>